1.2. Принципы закрепления расходных полномочий за органами государственной власти и местного самоуправления

Базовым элементом системы межбюджетных отношений является четкое разграничение полномочий и ответственности между органами власти разных уровней по оказанию бюджетных услуг населению (расходных полномочий). При этом под понятием «расходные полномочия» подразумеваются права и обязанности соответствующих органов власти в пределах своей компетенции:

а) осуществлять нормативно-правовое регулирование бюджетных расходов, включая определение требований к объему, качеству и доступности бюджетных услуг, установление натуральных и финансовых нормативов этих услуг;

б) обеспечивать финансовыми средствами предоставление бюджетных услуг;

в) организовывать производство, предоставление и финансирование бюджетных услуг.

До административной реформы, включая реформу местного самоуправления в России, не было четкого разграничения расходных полномочий между уровнями государственной власти и местного самоуправления. Широкая сфера расходов была отнесена к сфере совместного финансирования, в результате чего размывалась ответственность за предоставление значительной части бюджетных услуг. При этом имела место регламентация бюджетных расходов, финансируемых из региональных и местных бюджетов, нормативными актами федерального уровня, действовали централизованно устанавливаемые натуральные и финансовые нормы. На региональные и местные бюджеты федеральным законодательством возлагались многочисленные социальные обязательства, не обеспеченные источниками финансирования. В то же время не выполнялось требование Бюджетного кодекса РФ по возмещению дополнительных расходов территориальных бюджетов.

В условиях нечеткости разграничения расходных полномочий органы власти субъектов Федерации и органы местного самоуправления не имели возможности обеспечить сбалансированность своих бюджетов и вынуждены были проводить политику выборочного или частичного исполнения возложенных на них обязательств по предоставлению населению бюджетных услуг, накапливая безнадежную задолженность.

В связи с этим ключевой задачей реформы местного самоуправление является закрепление за органами местного самоуправления реальных расходных полномочий, связанных с решением вопросов местного значения и сбалансированных с финансовыми ресурсами.

Для решения этой проблемы законодательно решены следующие вопросы:

• на основе количественного анализа и единых принципов четко разграничены расходные полномочия между органами власти разных уровней (федеральным, региональным и местным), полностью ликвидирована сфера совместных полномочий;

• предоставлена самостоятельность органам власти субъектов и местного самоуправления в управлении расходами соответствующих бюджетов;

• определен порядок изменения разграничения расходных полномочий при соответствующем перераспределении бюджетных ресурсов;

• установлен четкий механизм передачи расходных полномочий органов государственной власти органам местного самоуправления и предоставления источников финансирования передаваемых расходных полномочий.

Разграничение расходных полномочий между органами власти разных уровней (федеральным, региональным и местным) осуществлялось с учетом следующих принципов:

1) субсидиарность — максимальная близость органов власти, реализующих расходные полномочия, к потребителям соответствующих бюджетных услуг;

2) территориальное соответствие — максимальное совпадение территориальной юрисдикции органа власти, реализующего расходные полномочия, и зоны потребления соответствующих бюджетных услуг;

3) внешние эффекты: чем выше заинтересованность общества в целом в реализации расходных полномочий, тем (при прочих равных условиях) за более высоким уровнем власти они должны закрепляться;

4) эффект территориальной дифференциации: чем выше региональные/местные различия в производстве и потреблении бюджетных услуг, тем (при прочих равных условиях) на более низких уровнях бюджетной системы они должны предоставляться;

5) эффект масштаба: концентрация бюджетных расходов (при прочих равных условиях) способствует экономии бюджетных средств.

В ходе реформы произошли существенные изменения в распределении расходных полномочий между уровнями государственной власти и органами местного самоуправления.

Во-первых, обеспечение финансовыми средствами социальных выплат и льгот отдельным категориям граждан, установленных федеральными законами, закреплено за государством и проводится в основном за счет средств федерального бюджета. Существует возможность передачи этих полномочий органам государственной власти субъектов Федерации с одновременным выделением на эти цели субвенций из федерального бюджета.

Во-вторых, в сферу расходных полномочий муниципальных образований включены базовые общественные услуги, такие как школьное и дошкольное образование, первичные меры медико-санитарной помощи, культура, услуги коммунального хозяйства и др.

Введен законодательный запрет на принятие нормативных правовых актов, возлагающих на бюджеты более низких уровней дополнительные расходы без предоставления источников финансирования, а также на установление объемов расходов за счет бюджетов нижестоящих уровней власти (ч. 3 ст. 18 Федерального закона от 6 октября 2003 г. № 131-Ф3).

Значительные изменения произошли в разграничении расходных полномочий между органами государственной власти субъектов Федерации и органами местного самоуправления. Теперь расходные полномочия органов местного самоуправления, осуществляемые за счет собственных средств местных бюджетов, должны быть связаны в основном с реализацией вопросов местного значения.

Перечень вопросов местного значения и полномочий органов местного самоуправления для каждого типа муниципальных образований (поселения, муниципального района, городского округа) определен в ст. 14–18 Федерального закона от 6 октября 2003 г. № 131-ФЗ. В нем подчеркивается, что вопросами местного значения являются именно организация предоставления бюджетных услуг и само предоставление этих услуг. Таким образом, органы местного самоуправления несут ответственность не за финансирование тех или иных муниципальных учреждений, а за весь комплекс мероприятий, имеющий конечной целью предоставление бюджетных услуг, и за результаты предоставления бюджетных услуг. Соответственно мерой эффективности деятельности органов местного самоуправления является качество предоставляемых бюджетных услуг, а не своевременность и объемы бюджетного финансирования.

Перечень вопросов местного значения, приведенный в Федеральном законе от 6 октября 2003 г. № 131-Ф3, определяет полномочия органов местного самоуправления каждого типа муниципальных образований.

Полномочия публичной власти, исполнение которых влечет необходимость осуществления бюджетных расходов, являются правами и обязанностями по нормативно-правовому регулированию, финансовому обеспечению и исполнению (финансированию) расходных обязательств, связанных с выполнением функций государства и местного самоуправления.

Нормативное правовое регулирование расходных обязательств состоит в установлении законодательными и иными нормативными правовыми актами целей, общих принципов, объема, порядка и условий осуществления деятельности органов власти, требующих определенных бюджетных расходов. Нормативное правовое регулирование осуществляется в форме введения (определения общих целей, принципов и механизмов) и установления (определения объема, структуры, порядка исполнения) расходных обязательств.

Расходные обязательства муниципальных образований могут вводиться как федеральными органами государственной власти и органами государственной власти субъектов Федерации (например, наделение органов местного самоуправления отдельными государственными полномочиями), так и органами местного самоуправления муниципальных образований (расходные обязательства, связанные с решением вопросов, не отнесенных к компетенции органов местного самоуправления других муниципальных образований, органов государственной власти и не исключенные из их компетенции федеральными законами и законами субъектов Федерации), но устанавливаться могут исключительно органами местного самоуправления муниципальных образований.

Финансовое обеспечение расходных обязательств заключается в предоставлении бюджетных средств из состава собственных доходов, которые будут либо направлены на непосредственное финансирование соответствующих расходов, либо переданы другим органам публичной власти в виде субвенций.

Исполнение (финансирование) расходных обязательств состоит в предоставлении бюджетных средств подразделениям органов власти и бюджетным учреждениям, в заключении и оплате государственных или муниципальных контрактов, предоставлении трансфертов населению, субвенций и дотаций и т. д. за счет использования всех доходов бюджета.

Поскольку в случае собственных расходных обязательств финансовое обеспечение и исполнение закреплены за одним и тем же уровнем публичной власти, исполнение расходных обязательств производится за счет собственных доходов соответствующего уровня власти, т. е. доходов без учета субвенций на исполнение передаваемых полномочий другого уровня власти.

1.3. Принципы закрепления налоговых и неналоговых доходов за уровнями бюджетной системы

В соответствии с Налоговым кодексом Российской Федерации действует следующая система налогов и сборов.

Федеральные налоги и сборы:

1) налог на добавленную стоимость,

2) акцизы,

3) налог на доходы физических лиц,

4) единый социальный налог,

5) налог на прибыль,

6) налог на добычу полезных ископаемых,

7) водный налог,

8) сборы за пользование объектами животного мира и объектами биологических ресурсов.

Региональные налоги:

1) налог на имущество организаций,

2) налог на игорный бизнес,

3) транспортный налог.

Местные налоги:

1) земельный налог,

2) налог на имущество физических лиц.

В структуре налоговых доходов консолидированного бюджета Российской Федерации доля федеральных налогов и сборов, региональных и местных налогов составляет соответственно 96,0, 3,6 и 0,7 %. В то же время в структуре консолидированного бюджета Российской Федерации доля федерального, региональных и местных расходов составляет соответственно 49,2, 35,6 и 15,2 %. Из приведенных данных следует, что перечень и налогооблагаемая база региональных и местных налогов заведомо недостаточны для финансирования расходов регионального и местного характера.

В целях выравнивания вертикальных дисбалансов в бюджетной системе используется механизм расщепления налоговых и неналоговых поступлений в нее. Это позволяет сократить дотационность нижестоящих бюджетов.

Разграничение налогов (налоговых полномочий) и доходных источников между органами власти разных уровней должно базироваться на следующих принципах:

1. Должна быть обеспечена стабильность разделения доходов между уровнями бюджетной системы на основе единых принципов и подходов, способствующих повышению заинтересованности органов власти субъектов и местного самоуправления в формировании благоприятных условий для экономического развития и наращивания налогового потенциала соответствующих территорий.

2. Собственные доходы бюджетов каждого уровня должны стать основным ресурсом для эффективной реализации закрепленных за ними расходных полномочий, включая выравнивание бюджетной обеспеченности регионов и муниципальных образований.

3. Налоговые полномочия органов власти субъектов и местного самоуправления не должны ограничивать перемещение капиталов, рабочей силы, товаров и услуг, а также позволять экспортировать налоговое бремя в другие регионы и муниципальные образования.

4. Разграничение налоговых полномочий и доходных источников должно ориентироваться в основном на вертикальное (между уровнями бюджетной системы), а не на горизонтальное (между регионами и муниципальными образованиями) бюджетное выравнивание.

5. Каждому муниципальному образованию должен быть гарантирован минимальный норматив (в зависимости от типа или уровня муниципального образования) отчислений от налогов, поступления от которых подлежат, в соответствии с федеральным законодательством, разделению между региональными и местными бюджетами соответствующего уровня.

При разделении конкретных видов налогов и доходных источников между бюджетами разных уровней должны учитываться следующие критерии:

1) стабильность: чем больше налоговые поступления зависят от экономической конъюнктуры, тем выше должен быть уровень бюджетной системы, за которым закрепляется этот налоговый источник, и полномочия по его регулированию;

2) за каждым уровнем бюджетной системы должны закрепляться налоги и доходные источники, объект (база) которых в наибольшей степени зависит от экономической политики данного уровня власти;

3) территориальная мобильность налоговой базы: чем выше возможности для перемещения налоговой базы между регионами, тем на более высоком уровне бюджетной системы должен вводиться соответствующий налог и тем выше предпосылки для централизации данных налоговых поступлений (доходов);

4) равномерность размещения налоговой базы: чем выше неравномерность (дисперсность) размещения налоговой базы, тем на более высоком уровне должен вводиться соответствующий налог и тем выше предпосылки для централизации данных налоговых поступлений (доходов);

5) налоги, носящие перераспределительный характер, должны быть закреплены в основном за федеральным уровнем власти;

6) сборы, представляющие собой платежи за бюджетные услуги, должны поступать в бюджет, финансирующий соответствующие услуги.

В ходе бюджетной реформы проведена большая работа по закреплению налоговых доходов за уровнями бюджетной системы. Главные результаты этой работы заключаются в следующем.

Основные доходные источники (собственные налоги, отчисления от федеральных налогов) законодательно закреплены за региональными и местными бюджетами на постоянной (долгосрочной) основе в соответствии с установленным разграничением расходных полномочий и обязательств.

Наиболее существенными изменениями в разграничении налоговых полномочий и доходных источников между уровнями бюджетной системы являются:

а) законодательное закрепление на долгосрочной основе 100 % поступлений по налогу на доходы физических лиц за консолидированными бюджетами субъектов Федерации, в том числе за местными бюджетами 40 %;

б) законодательное закрепление на долгосрочной основе не менее 70 % поступлений федерального налога на прибыль за консолидированными бюджетами субъектов Федерации;

в) зачисление в бюджеты субъектов Федерации 100 % платежей за пользование общераспространенными природными ресурсами;

г) введение регионального транспортного налога;

д) закрепление 100 % поступлений (за исключением платежей в государственные внебюджетные фонды) по налогам на совокупный доход (по единому налогу на вмененный доход; единому налогу, взимаемому в связи с применением упрощенной системы налогообложения; единому сельскохозяйственному налогу) за местными бюджетами с расширением полномочий органов власти местного самоуправления по данным налоговым режимам.

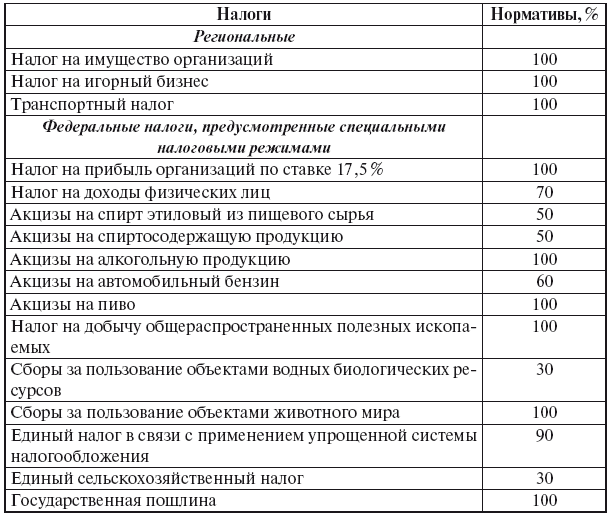

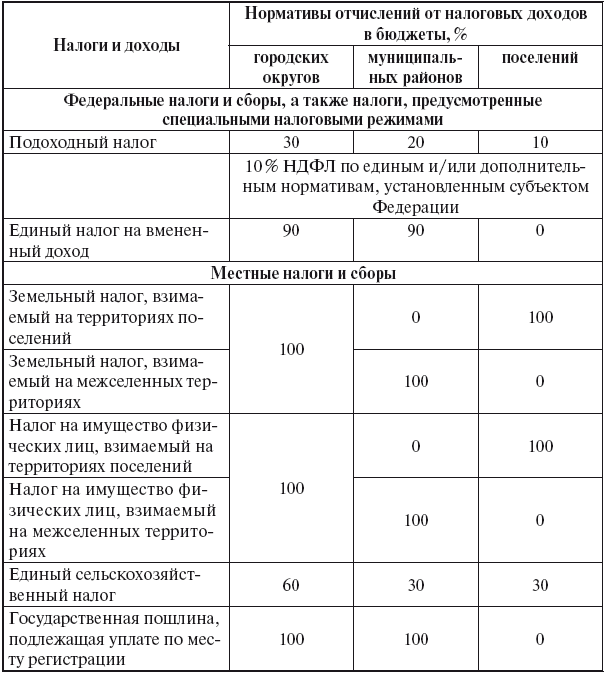

Общая схема разграничения основных налоговых доходов за региональными и местными бюджетами, законодательно закрепленная в Бюджетном кодексе РФ, представлена в табл. 1.1 и 1.2.

Таблица 1.1

Налоговые доходы бюджетов субъектов Федерации

Несмотря на закрепление Бюджетным кодексом РФ за каждым типом муниципальных образований конкретного перечня и нормативов отчислений от федеральных налогов и сборов, имеет место несбалансированность большинства местных бюджетов. В связи с этим Бюджетный кодекс позволяет органам государственной власти субъекта Федерации и органам местного самоуправления муниципальных районов устанавливать дополнительные отчисления от отдельных федеральных и региональных налогов и сборов, подлежащих зачислению в бюджет субъекта Федерации, муниципального района, в нижестоящие местные бюджеты.

Таблица 1.2

Налоговые доходы местных бюджетов

Порядок установления органами государственной власти субъекта Российской Федерации дополнительных по отношению к нормативам, установленным Бюджетным кодексом РФ, нормативов отчислений от отдельных федеральных и региональных налогов и сборов, подлежащих зачислению в бюджет субъекта Федерации, в местные бюджеты установлен ст. 58 БК РФ. Порядок установления органами местного самоуправления муниципальных районов дополнительных по отношению к нормативам, установленным Бюджетным кодексом РФ, нормативов отчислений от отдельных федеральных и региональных налогов и сборов, подлежащих зачислению в бюджет субъекта Федерации, в местные бюджеты установлен ст. 63 БК РФ.

При проведении этой работы субъекты Федерации и муниципальные районы должны руководствоваться следующими принципами:

1. В целях формирования стимулов для органов местного самоуправления по интенсификации социально-экономического развития территории, повышения сбора доходов бюджетов предпочтительно передать больше финансовых ресурсов в виде отчислений от налогов, а не финансовой помощи для обеспечения исполнения полномочий органов местного самоуправления.

2. Органы государственной власти субъектов Федерации самостоятельно принимают решения по установлению дополнительных нормативов отчислений по налогам в бюджеты муниципальных районов и поселений сверх закрепленных Бюджетным и Налоговым кодексами Российской Федерации.

3. Органы местного самоуправления муниципальных районов самостоятельно принимают решения по установлению дополнительных нормативов отчислений по налогам в бюджеты поселений сверх закрепленных Бюджетным и Налоговым кодексами Российской Федерации и законами субъектов Федерации.

О проекте

О подписке